Общая информация

1 Декабря - срок уплаты имущественных налогов физических лиц

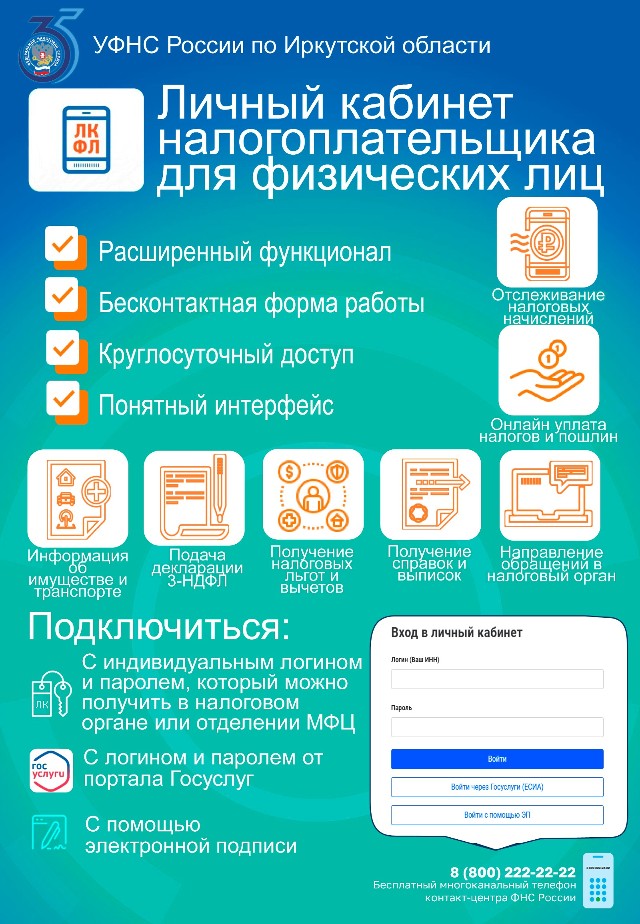

КАК ПОДКЛЮЧИТЬСЯ К «ЛИЧНОМУ КАБИНЕТУ» без посещения налогового органа

Заявление на получение доступа к личному кабинету налогоплательщика

Заявление о выдаче налогового уведомления

Льгота по имущественному налогу

Льгота по транспортному налогу

|

|

Все необходимые для создания и регистрации бизнеса сервисы на сайте ФНС России агрегированы в одном разделе

Все необходимые для создания и регистрации бизнеса сервисы на сайте собраны в отдельный раздел «Регистрация бизнеса» и являются инструкциями по осуществлению электронного взаимодействия с налоговой службой.

Так, сервис «Государственная онлайн-регистрация бизнеса» помогает заполнить заявление на государственную регистрацию юридического лица или индивидуального предпринимателя, сформировать полный комплект документов и направить его в регистрирующий орган. Кроме того, он позволяет избежать ошибок при их заполнении. Программа формирует бланк заявления, проверяет корректность информации от пользователя, при необходимости предлагает исправить ошибки, выбрать необходимый ОКВЭД, подобрать типовой устав, определить наиболее подходящий налоговый режим и заполнить заявление о переходе на него.

По результатам рассмотрения представленных документов регистрирующий орган направит заявителю на указанный им адрес электронной почты документы по государственной регистрации. Следует отметить удобство данного ресурса, он позволяет подготовить и направить документы для регистрации бизнеса без уплаты госпошлины и посещения налогового органа.

Зарегистрировать бизнес онлайн можно и с помощью сервиса «Старт бизнеса Онлайн», включающего в себя регистрацию бизнеса, получение электронной подписи без личного присутствия и дистанционное открытие счета в кредитной организации. Подобрать устав или ознакомиться с ним поможет специальный сервис «Выбор типового устава». Достаточно ответить на семь вопросов, и сервис автоматически подберет подходящий типовой устав из разработанных вариантов.

Плательщиком транспортного налога признается лицо, на которое непосредственно зарегистрировано транспортное средство

Расчет имущественных налогов физических лиц производится на основании сведений, полученных налоговой службой из регистрирующих органов. При определении размера транспортного налога применяются регистрационные данные ГИБДД, Гостехнадзора, ГИМС МЧС, а также учитывается количество месяцев владения транспортным средством в календарном году. Таким образом, при продаже, например, автомобиля собственнику важно помнить, что в соответствии с гл. 28 НК РФ плательщиком транспортного налога признается лицо, на которое фактически зарегистрировано транспортное средство.

Если оно не снято с учета, уплачивает налог прежний владелец. Иных оснований для прекращения взимания налога (за исключением угона транспортного средства либо возникновения права на налоговую льготу) законодательством не установлено.

Если новый собственник не обратился в регистрирующие органы в течение 10 суток с момента заключения договора купли-продажи, продавцу можно самостоятельно произвести прекращение регистрации. При условии снятия с учета транспортного средства до 15 числа или его регистрации после 15 числа месяца, налог за этот месяц не начисляется.

Индивидуальные предприниматели обязаны уплачивать фиксированные страховые взносы независимо от наличия дохода

Индивидуальные предприниматели обязаны уплачивать фиксированные страховые взносы независимо от наличия дохода. Их размер установлен Налоговым кодексом Российской Федерации. За 2026 год размер таких начислений составляет 57390 рублей. Это сумма на обязательное пенсионное и медицинское страхование.

Размер дополнительных начислений страховых взносов на обязательное пенсионное страхование рассчитывается, если годовой доход превышает 300 тыс. рублей и составляет 1% с суммы превышения. Фиксированные взносы за неполный год считают пропорционально количеству месяцев и дней работы индивидуального предпринимателя.

Произвести автоматический расчет фиксированного платежа можно через удобный сервис налоговой службы. Следует ввести период, и сервис рассчитает сумму налога, подлежащего начислению.

С помощью сервиса ФНС России «Уплата налогов и пошлин» просто пополнить единый налоговый счет (ЕНС) физического лица. Для этого необходимо перейти в соответствующий раздел (пароль не требуется) и поставить отметку «Хочу уплатить за иное лицо». В платежных документах в разделе «Сведения о лице, осуществляющем платеж» указываются данные того, кто уплачивает, а в разделе «Сведения о лице, чья обязанность по уплате исполняется» - ФИО и ИНН того, за кого производится платеж.

За несовершеннолетних детей уплатить налоги можно также из «Личного кабинета физических лиц» законного представителя. Для этого нужно:

- подключить сервис каждому ребенку до 18 лет;

- активировать функцию «Семейный доступ» (в разделе «Настройки профиля» перейти в раздел «Семейный доступ», выбрать «Добавить пользователя», ввести ИНН ребенка и отправить запрос, затем в Личном кабинете ребенка подтвердить разрешение на подключение функционала);

- в разделе «Налоги» проверить информацию о начислениях;

- выбрать фамилию, имя и отчество ребенка;

- оплатить начисления.

Перечень льгот для граждан расширен

С нового года вступают в силу изменения в Налоговый кодекс, внесенные Федеральным законом № 425-ФЗ, которые позволяют получить льготы большему числу граждан. Теперь льготой по транспортному налогу могут воспользоваться ветераны боевых действий, участники СВО и члены их семей за налоговые периоды, начиная с 2022 года.

С 2026 года она распространится на Героев Российской Федерации, Советского Союза, лиц, награжденных орденом Славы трех степеней. Льгота предоставляется в отношении одного транспортного средства с максимально исчисленной суммой налога, за исключением легковых автомобилей средней стоимостью от 10 млн рублей (сумма налога по которым исчисляется с учетом повышающего коэффициента 3), водных (кроме моторных лодок) и воздушных транспортных средств.

Для участников СВО и членов их семей вводится вычет, уменьшающий базу по земельному налогу на величину кадастровой стоимости 600 кв. м площади одного земельного участка (с налогового периода 2022 года). С 2026 года указанный вычет, а также уменьшение налоговой базы в отношении квартиры (комнаты) и жилого дома на величину кадастровой стоимости соответственно 5 и 7 кв. м за каждого ребенка, планируется применять для лиц, имеющих трех и более несовершеннолетних детей (детей в возрасте до 23 лет, обучающихся в образовательных организациях по очной форме обучения).

Налоговая задолженность взыскивается в новом порядке

Согласно Федеральному закону от 31.07.2025 № 287-ФЗ налоговая задолженность физических лиц, не имеющих статуса индивидуального предпринимателя, взыскивается в новом порядке – внесудебном (кроме случаев, когда требования налогового органа спорны).

Так, налогоплательщику направляется требование об уплате задолженности. Оно придет в личный кабинет налогоплательщика, через портал Госуслуг или по почте заказным письмом. В случае если в указанный срок долг не погашен, налоговым органом не позднее шести месяцев с даты истечения срока исполнения требования принимается решение о взыскании задолженности. При отсутствии от налогоплательщика возражений долг взыскивается во внесудебном порядке.

Вместе с тем, основным принципом новых условий бесспорного порядка взыскания является сохранение обязательности судебной процедуры в случаях несогласия физического лица с долгом. Если налогоплательщик не согласен с суммой долга, он имеет право в течение 30 дней подать заявление о перерасчете или жалобу. При подаче возражений предусмотрено обязательное приостановление взыскания спорных налогов.

Сведения по ЕНС можно уточнить без личного посещения налоговой инспекции

Юридические лица могут уточнить сведения по единому налоговому счету (ЕНС) с помощью «Личного кабинета» без посещения налогового органа. Ресурс позволяет налогоплательщику самостоятельно анализировать состояние сальдо ЕНС. Для этого необходимо выбрать в меню интересующий налог и посмотреть детализацию.

Кроме того, интерфейс личного кабинет помогает налогоплательщику получать актуальные сведения по предстоящим платежам, зарезервированным суммам переплаты и задолженности. При просмотре детализации любого налога можно увидеть суммы стартового сальдо на начало года. Для этого в диапазоне даты записи необходимо установить 01.01.2026, после чего будут визуализированы операции (переплата/задолженность) по виду платежа: налог, пени, штраф. Разобраться во всех нюансах применения ЕНС поможет специальная промостраница.

Перед выездом за границу рекомендуется погасить задолженность по налогам

Чтобы наличие налоговых долгов не помешало выехать за пределы Российской Федерации, налогоплательщикам рекомендуется заблаговременно проверить свои расчеты с бюджетом. Узнать о задолженности, а также погасить ее в режиме онлайн можно с помощью сервиса «Личный кабинет налогоплательщика». Войти в ресурс возможно с паролем, полученным в налоговом органе, а также паролем Госуслуг.

Запрет на выезд гражданина из России выносится судебными приставами в случае, если сумма его долга превышает 30 тыс. рублей. Проверить свои обязательства перед бюджетом стоит и тем гражданам, которые не планируют выезд за рубеж, так как наличие налоговой задолженности может стать основанием для ее взыскания.

C 5 декабря 2025 года изменился реквизит «КПП получателя»

Межрайонная инспекция Федеральной налоговой службы № 24 по Иркутской области сообщает об изменении юридического адреса уполномоченного налогового органа получателя средств – Межрегиональной инспекции ФНС России по управлению долгом, в связи с чем с 5 декабря 2025 года изменился реквизит «КПП получателя», подлежащий указанию при перечислении платежей, администрируемых налоговыми органами (с 770801001 на 770701001):

|

Номер (поля) реквизита

Платежного документа

|

Наименование (поля) реквизита платежного

документа

|

Значение

|

|

13

|

Наименование банка получателя средств

|

ОКЦ № 7 ГУ Банка России по ЦФО//УФК по Тульской области, г Тула

|

|

14

|

БИК банка получателя средств (БИК ТОФК)

|

017003983

|

|

15

|

№ счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета)

|

40102810445370000059

|

|

16

|

Получатель

|

Казначейство России (ФНС России)

|

|

17

|

Номер казначейского счета

|

03100643000000018500

|

|

61

|

ИНН получателя

|

7727406020

|

|

103

|

КПП получателя

|

770701001

|

В документах на перечисление платежей в бюджет необходимо указывать новое наименование банка получателя

Изменилось наименование банка получателя, указываемого при перечислении платежей, администрируемых налоговыми органами. Теперь в соответствующем поле платежного документа вместо «Отделение Тула Банка России//УФК по Тульской области, г. Тула» необходимо указывать - «ОКЦ № 7 ГУ Банка России по ЦФО//УФК по Тульской области, г. Тула». Остальные реквизиты получателя платежа остаются прежними.

Таким образом, перевод денежных средств в уплату налоговых платежей нужно осуществлять по следующим реквизитам:

- наименование банка получателя средств: ОКЦ № 7 ГУ Банка России по ЦФО//УФК по Тульской области, г. Тула;

- БИК банка получателя средств: 017003983;

- номер счета банка получателя средств: 40102810445370000059;

- получатель: Казначейство России (ФНС России);

- ИНН: 7727406020;

- КПП: 770801001;

- номер счета получателя средств: 03100643000000018500.

Важно правильно заполнять реквизиты документов на перечисление платежей в бюджет. Неверно оформленные платежные поручения могут отнести в разряд невыясненных, что приводит к невозможности отражения перечисленных средств в информационных ресурсах налоговых органов и образованию задолженности.

Как проверить налоговые ставки и льготы, указанные в налоговом уведомлении

Налоговые ставки и льготы устанавливаются нормативными правовыми актами различного уровня:

- по транспортному налогу: главой 28 НК РФ и законами субъектов Российской Федерации по месту нахождения транспортного средства;

- по земельному налогу и налогу на имущество физических лиц: главами 31, 32 НК РФ и нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения, нормативными правовыми актами представительного органа федеральной территории "Сириус") по месту нахождения объектов недвижимости.

С информацией о налоговых ставках, налоговых льготах и налоговых вычетах (по всем видам налогов во всех муниципальных образованиях) можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России (https://www.nalog.ru/rn38/service/tax/) либо обратившись в налоговые органы или в контакт-центр ФНС России (тел. 8 800 – 222-22-22).

Основные изменения в налогообложении имущества

Налоговые уведомления, направляемые в 2025 г., содержат расчет налогов на имущество физических лиц за налоговый период 2024 года. При этом по сравнению с предыдущим налоговым периодом произошли следующие основные изменения.

Транспортный налог

- при расчете налога применен сформированный Минпромторгом России Перечень (https://minpromtorg.gov.ru/storage/797ced43-043d-4b4e-b72b-3d36984adbc7/ssp-documents/4b5f6f32-79e2-4106-8581-168f95459159/16d0a68b-19aa-4c5d-a5f4-7680f1668a5a.pdf) легковых автомобилей средней стоимостью от 10 млн руб. на 2024 год, размещенный на официальном сайте Минпромторга России (для налогообложения с применением повышающего коэффициента 3 используются позиции Перечня для легковых автомобилей средней стоимостью от 10 млн. до 15 млн. рублей, с года выпуска которых прошло не более 10 лет, и средней стоимостью от 15 млн. рублей, с года выпуска которых прошло не более 20 лет);

- применены изменения в системе налоговых ставок и льгот в соответствии с законами субъектов Российской Федерации по месту нахождения транспортных средств. С информацией о налоговых ставках и льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» (https://www.nalog.ru/rn38/service/tax/).

Земельный налог

- в качестве налоговой базы применена новая кадастровая стоимость земельных участков, определенная в результате тура государственной кадастровой оценки земель, проведенного в 2022 году и вступившего в силу для целей налогообложения в полном объеме с 01.01.2024 (пункт 18 статьи 2 Федерального закона от 26.03.2022 № 67-ФЗ);

- применены изменения в системе налоговых ставок и льгот в соответствии с нормативными правовыми актами муниципальных образований (законами городов федерального значения) по месту нахождения земельных участков. С информацией о налоговых ставках и льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» (https://www.nalog.ru/rn38/service/tax/).

С информацией о кадастровой стоимости земельного участка можно ознакомиться, получив выписку из Единого государственного реестра недвижимости в МФЦ или на официальном сайте Росреестра.

Налог на имущество физических лиц

- в качестве налоговой базы применена новая кадастровая стоимость объектов недвижимости, определенная в результате тура государственной кадастровой оценки, проведенного в 2023 году и вступившего в силу для целей налогообложения с 01.01.2024 (часть 6 статьи 6 Федерального закона от 31.07.2020 № 269-ФЗ);

- при исчисления налога использован коэффициент 10-типроцентного ограничения роста налога по сравнению с предшествующим налоговым периодом (за исключением объектов, включенных в перечень, определяемый в соответствии с п. 7 ст. 378.2 НК РФ, а также объектов, предусмотренных абз. 2 п. 10 ст. 378.2 НК РФ, кроме гаражей и машино-мест, расположенных в таких объектах налогообложения);

- применены изменения в системе налоговых ставок и льгот в соответствии с нормативными правовыми актами муниципальных образований (городов федерального значения) по месту нахождения объектов налогообложения. С информацией о налоговых ставках и льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России (https://www.nalog.ru/rn38/service/tax/).

Юридические лица и индивидуальные предприниматели могут оперативно разблокировать счет онлайн

Федеральная налоговая служба имеет право временно ограничить распоряжение денежными средствами налогоплательщика посредством блокировки банковского счета. Такое ограничение вводится исключительно в отношении юридических лиц и индивидуальных предпринимателей в случае невыполнения обязательств по оплате налогов и сборов. Налоговый орган может заблокировать операции по счету, как за неуплату налогов, так и за непредставленную вовремя декларацию. В первом случае разблокировать счет можно, только погасив долг.

Если у налогоплательщика есть личный кабинет (юрлица или индивидуального предпринимателя), то он может направить обращение об отмене приостановления операций по счетам, приложив все платежные документы, подтверждающие погашение долгов. В кратчайшие сроки разблокировать счет можно с помощью сервиса «Оперативная помощь: разблокировка счета». В течение суток по телефону, указанному в электронном сообщении налогоплательщика, будет предоставлена информация о текущем статусе решения о приостановлении счета и возможностях для его отмены.

Для предотвращения негативных последствий блокировки счетов важно своевременно уплачивать налоги. Регулярная сверка расчетов с ФНС России позволяет оперативно выявлять возможные расхождения и устранять их. В настоящее время у каждого налогоплательщика есть возможность получать сведения о состоянии своего сальдо в виде смс-информирования. Для этого достаточно представить согласие через личный кабинет, лично в любой налоговый орган (МФЦ) или по почте.

Что такое налоговое уведомление и как его исполнить

Обязанность по ежегодному исчислению налогов в отношении транспортных средств и недвижимого имущества налогоплательщиков - физических лиц возложена на налоговые органы (пункт 2 статьи 52 Налогового кодекса Российской Федерации, далее – НК РФ).

В связи с этим налоговые органы не позднее 30 дней до наступления срока уплаты по налогам на имущество направляют налогоплательщикам налоговые уведомление для уплаты налогов.

Форма налогового уведомления утверждена приказом ФНС России от 27.09.2022 № ЕД-7-21/866@ и включает сумму налога, подлежащую уплате, сведения об объекте налогообложения, налоговой базе, сроке уплаты налога, а также сведения, необходимые для перечисления налога в качестве единого налогового платежа в бюджетную систему Российской Федерации (QR-код, штрих-код, УИН, банковские реквизиты платежа).

В случае если общая сумма налогов, исчисленных налоговым органом, составляет менее 300 рублей, налоговое уведомление не направляется, за исключением случая направления налогового уведомления в году, по истечении которого утрачивается возможность направления такого налогового уведомления.

Налоговое уведомление может быть направлено по почте заказным письмом или передано в электронной форме через личный кабинет налогоплательщика, личный кабинет на едином портале государственных и муниципальных услуг. В случае направления налогового уведомления по почте заказным письмом налоговое уведомление считается полученным по истечении шести дней с даты направления заказного письма.

Налогоплательщик (его законный или уполномоченный представитель) вправе получить налоговое уведомление на бумажном носителе под расписку в любом налоговом органе либо через многофункциональный центр предоставления государственных и муниципальных услуг (далее – МФЦ) на основании заявления о выдаче налогового уведомления. Налоговое уведомление передается налогоплательщику (его законному или уполномоченному представителю либо через МФЦ) в срок не позднее пяти дней со дня получения налоговым органом заявления о выдаче налогового уведомления (форма заявления утверждена приказом ФНС России от 20.10.2022 № ЕД-7-21/947@).

Налоговое уведомление за налоговый период 2024 года должно быть исполнено (налоги в нём оплачены) не позднее 1 декабря 2025 года, за исключением случаев переноса сроков уплаты налогов на имущество на основании постановлений Правительства Российской Федерации (см., например, постановления Правительства РФ от 04.09.2024 № 1222 «О мерах поддержки лицам, осуществляющим деятельность на отдельных территориях Курской области», от 07.12.2024 № 1735 «О мерах поддержки жителям отдельных территорий Курской области, не осуществляющим предпринимательскую деятельность»).

Налоговая дисциплина – основа стабильности и процветания

Федеральная налоговая служба напоминает всем налогоплательщикам о необходимости соблюдения налоговой дисциплины и ее влиянии на нашу жизнь и благополучие общества. Уплата налогов — это не просто обязанность каждого гражданина перед государством (ст. 45 НКРФ), но и вклад в развитие инфраструктуры, социальной сферы и экономики страны.

Под налоговой дисциплиной понимается своевременность уплаты всех налоговых обязательств. Она включает уплату налогов в срок, указанный законом, и полное погашение задолженности, если такая имеется. Каждый гражданин или организация обязаны заранее планировать налоговые платежи и перечислять средства до наступления крайнего срока уплаты.

Несоблюдение сроков уплаты налогов влечет негативные последствия для налогоплательщиков, такие как начисление пени за каждый день просрочки, рассчитываемой исходя из ставки Центрального банка РФ, принудительное взыскание задолженности путем направления требования налогоплательщику, списания денежных средств со счетов или обращения взыскания на доходы должника, ареста имущества.

Не стоит ожидать применения указанных мер взыскания. Уплату начисленных сумм в бюджет следует производить в установленные сроки.

Чтобы избежать неприятностей, рекомендуем соблюдать следующие правила:

- Регулярно проверяйте почту и электронные сервисы ФНС, чтобы получать актуальные уведомления о задолженностях.

- Уплачивайте налоги заблаговременно, соблюдая установленные сроки. Лучше всего настроить автоматические платежи или проверять состояние своего единого налогового счета.

- Убедитесь, что уплаченная вами сумма налогов до срока уплаты соответствует начисленной сумме.

- В случае оплаты налогов после срока уплаты, необходимо уточнить отрицательное сальдо единого налогового счета на дату платежа и не забыть учесть начисленные пени.

- Если возникли сомнения, обратитесь в налоговый орган для разъяснения ситуации.

Налоговая дисциплина — залог стабильного развития нашей страны и благополучия каждого гражданина. Соблюдая указанные рекомендации, вы сможете избежать неприятных ситуаций и будете уверены в своей финансовой безопасности.

Как получить и оплатить налоговое уведомление через ЕПГУ

Получение налоговых уведомлений через ЕПГУ возможно при соблюдении двух условий (пункт 1.2 статьи 21 НК РФ):

- налогоплательщик должен быть зарегистрирован в единой системе идентификации и аутентификации на ЕПГУ;

- налогоплательщик направил через ЕПГУ уведомление о необходимости получения документов от налоговых органов через ЕПГУ (форма такого уведомления утверждена приказом ФНС России от 12.05.2023 № ЕД-7-21/309@).

На основании такого уведомления налоговый орган разместит в личном кабинете пользователя ЕПГУ адресованные ему налоговые уведомления.

Пользователь ЕПГУ сможет оплатить начисления налогов из налогового уведомления онлайн в личном кабинете ЕПГУ.

Что делать, если налоговое уведомление не получено

Налоговые уведомления владельцам налогооблагаемых объектов недвижимости и транспортных средств направляются налоговыми органами (размещаются в личном кабинете налогоплательщика, личном кабинете на едином портале государственных и муниципальных услуг, далее – ЕПГУ) не позднее 30 дней до наступления срока уплаты налогов – не позднее 1 декабря года, следующего за истекшим налоговым периодом, за который уплачиваются налоги.

При этом налоговые уведомления, по общему правилу, не направляются по почте заказными письмами на бумажном носителе в следующих случаях:

1) наличие налоговой льготы, налогового вычета, иных установленных законодательством оснований, полностью освобождающих владельца объекта налогообложения от уплаты налога;

2) если общая сумма налогов, отражаемых в налоговом уведомлении, составляет менее 300 рублей, за исключением случая направления налогового уведомления в календарном году, по истечении которого утрачивается возможность направления налогового уведомления;

3) налогоплательщик является пользователем интернет-сервиса ФНС России – личный кабинет налогоплательщика;

4) налогоплательщик направил в налоговый орган уведомление о необходимости получения документов от налоговых органов в электронной форме через личный кабинет на ЕПГУ.

В иных случаях при неполучении до 1 ноября налогового уведомления за период владения налогооблагаемыми недвижимостью или транспортным средством, налогоплательщику целесообразно обратиться в налоговый орган либо направить информацию через личный кабинет налогоплательщика или с использованием интернет-сервиса ФНС России «Обратиться в ФНС России».

Владельцы недвижимости или транспортных средств, которые не получали налоговые уведомления за какой-либо налоговый период и не заявляли налоговые льготы в отношении налогооблагаемого имущества, обязаны сообщать о наличии у них данных объектов в любой налоговый орган (форма сообщения утверждена приказом ФНС России от 23.12.2022 № ЕД-7-21/1250@).

Что делать, если в налоговом уведомлении некорректная информация

Сведения о налогооблагаемом имуществе и его владельце (включая характеристики имущества, налоговую базу, правообладателя, период владения) в налоговые органы представляют органы МВД России, осуществляющие регистрацию (миграционный учет) физических лиц по месту жительства (месту пребывания), органы Росреестра, осуществляющие кадастровый учет и государственную регистрацию прав на недвижимое имущество, органы МВД России, МЧС России, Росавиации, Росморречфлота, органы гостехнадзора, осуществляющие регистрацию транспортных средств, органы (учреждения), уполномоченные совершать нотариальные действия, и нотариусы, органы МВД России, осуществляющие выдачу и замену документов, удостоверяющих личность гражданина Российской Федерации и т.п.

Если, по мнению налогоплательщика, в налоговом уведомлении имеется неактуальная (некорректная) информация об объекте имущества или его владельце (в т.ч. о периоде владения объектом, налоговой базе, адресе), то для её проверки и актуализации необходимо обратиться в налоговые органы любым удобным способом:

1) для пользователей личного кабинета налогоплательщика – через этот сервис на сайте ФНС России;

2) для иных лиц: посредством личного обращения в любой налоговый орган либо путём направления почтового сообщения, или с использованием интернет-сервиса ФНС России «Обратиться в ФНС России».

По общему правилу, налоговому органу требуется проведение проверки на предмет подтверждения наличия/отсутствия установленных законодательством оснований для перерасчета налогов и изменения налогового уведомления (направление запроса, проверка информации о наличии налоговой льготы, определение даты начала применения актуальной налоговой базы и т.п.), обработка полученных сведений и внесение необходимых изменений в информационные ресурсы.

При наличии оснований для перерасчета налога и формирования нового налогового уведомления налоговый орган не позднее 30 дней (в исключительных случаях указанный срок может быть продлен не более чем на 30 дней): пересмотрит ранее начисленную сумму налога, сформирует (при наличии оснований) новое налоговое уведомление с указанием нового срока уплаты налога и направит ответ на обращение налогоплательщика (разместит его в личном кабинете налогоплательщика).

Дополнительную информацию можно получить по телефону налогового органа или контакт-центра ФНС России: 8 800 – 222-22-22.

Как воспользоваться льготой, неучтенной в налоговом уведомлении

Шаг 1. Проверить, учтена ли льгота в налоговом уведомлении. Для этого изучить содержание граф «Размер налоговых льгот», «Налоговый вычет» в налоговом уведомлении.

Шаг 2. Если в налоговом уведомлении льготы не применены, необходимо выяснить относится ли налогоплательщик к категориям лиц, имеющим право на льготы по объектам в налоговом уведомлении.

Транспортный налог

Освобождение от уплаты налога может быть предусмотрено законами субъектов Российской Федерации для определенных льготных категорий налогоплательщиков (инвалиды, ветераны, многодетные и т.п.), а также статьей 356.1 НК РФ для отдельных категорий налогоплательщиков (в т.ч. лица, имеющие трех и более несовершеннолетних детей, один из родителей (законных представителей) ребенка-инвалида), на которых зарегистрированы транспортные средства, имеющие место нахождения в федеральной территории «Сириус».

С информацией о налоговых льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России (https://www.nalog.ru/rn38/service/tax/) либо обратившись в налоговые инспекции или в контакт-центр ФНС России (тел. 8 800 – 222-22-22).

Земельный налог

Действует федеральная льгота, которая уменьшает налоговую базу на кадастровую стоимость 600 квадратных метров одного земельного участка. Льготой могут воспользоваться владельцы земельных участков, относящиеся к следующим категориям: пенсионеры; предпенсионеры; инвалиды I и II групп; инвалиды с детства; ветераны Великой Отечественной войны и боевых действий; многодетные; другие категории граждан, указанные в п. 5 ст. 391 НК РФ.

Дополнительные льготы могут быть установлены нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя, нормативными правовыми актами представительного органа федеральной территории "Сириус") по месту нахождения земельных участков.

С информацией о налоговых льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России (https://www.nalog.ru/rn38/service/tax/) либо обратившись в налоговые инспекции или в контакт-центр ФНС России (тел. 8 800 – 222-22-22).

Налог на имущество физических лиц

Льготы для 21 категории налогоплательщиков (пенсионеры, предпенсионеры, инвалиды, ветераны, военнослужащие, участники СВО и члены их семей, владельцы хозстроений до 50 кв.м и т.п.) предусмотрены ст. 407 НК РФ. Льгота предоставляется в размере подлежащей уплате суммы налога в отношении объекта, не используемого в предпринимательской деятельности. Льгота освобождает от уплаты налога в отношении одного объекта каждого вида с максимально исчисленной суммой налога: 1) квартира или комната; 2) жилой дом; 3) помещение или сооружение, указанные в подпункте 14 пункта 1 статьи 407 НК РФ; 4) хозяйственное строение или сооружение, указанные в подпункте 15 пункта 1 статьи 407 НК РФ; 5) гараж или машино-место.

При этом налоговая льготы в соответствии с пунктом 1 статьи 407 НК РФ не предоставляется в отношении объектов налогообложения, включенных в перечень, определяемый в соответствии с пунктом 7 статьи 378.2 НК РФ, в отношении объектов налогообложения, предусмотренных абзацем вторым пункта 10 статьи 378.2 НК РФ, а также в отношении объектов налогообложения, кадастровая стоимость каждого из которых превышает 300 миллионов рублей.

Дополнительные льготы могут быть установлены нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя, нормативными правовыми актами представительного органа федеральной территории "Сириус") по месту нахождения налогооблагаемого имущества.

С информацией о налоговых льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России (https://www.nalog.ru/rn38/service/tax/), либо обратившись в налоговые инспекции или в контакт-центр ФНС России (тел. 8 800 – 222-22-22).

Шаг 3. Убедившись, что налогоплательщик относиться к категориям лиц, имеющим право на налоговую льготу, но налоговая льгота не учтена в налоговом уведомлении, рекомендуется подать заявление по установленной форме (приказ ФНС России от 14.11.2017 № ММВ-7-21/897@) о предоставлении льготы по транспортному налогу, земельному налогу, налогу на имущество физических лиц.

Подать заявление о предоставлении налоговой льготы в налоговый орган можно любым удобным способом: через личный кабинет налогоплательщика; почтовым сообщением; путем личного обращения в любую налоговую инспекцию; через уполномоченный МФЦ.

Как проверить налоговые ставки и льготы, указанные в налоговом уведомлении

Налоговые ставки и льготы устанавливаются нормативными правовыми актами различного уровня:

- по транспортному налогу: главой 28 НК РФ и законами субъектов Российской Федерации по месту нахождения транспортного средства;

- по земельному налогу и налогу на имущество физических лиц: главами 31, 32 НК РФ и нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения, нормативными правовыми актами представительного органа федеральной территории "Сириус") по месту нахождения объектов недвижимости.

С информацией о налоговых ставках, налоговых льготах и налоговых вычетах (по всем видам налогов во всех муниципальных образованиях) можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России (https://www.nalog.ru/rn38/service/tax/) либо обратившись в налоговые органы или в контакт-центр ФНС России (тел. 8 800 – 222-22-22).

Почему в 2025 году изменились суммы налогов на имущество

Поскольку расчет налогов проводится исходя из налоговых ставок, льгот и налоговой базы, определяемой на региональном и муниципальном уровне, причины изменения величины налогов в конкретной ситуации можно уточнить в налоговом органе или обратившись в контакт-центр ФНС России (тел. 8 800 – 222-22-22). Существуют и общие основания для изменения налоговой нагрузки.

Транспортный налог.

Рост налога может обуславливаться следующими причинами:

1) изменение налоговых ставок и (или) отмена льгот, полномочия по установлению которых относятся к компетенции субъектов РФ. С информацией о налоговых ставках и льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России (https://www.nalog.ru/rn38/service/tax/);

2) применение повышающих коэффициентов при расчете налога за легковые автомашины средней стоимостью от 10 млн. руб. согласно размещённому на сайте Минпромторга России Перечню легковых автомобилей средней стоимостью от 10 миллионов рублей для налогового периода 2024 года;

3) наличие иных оснований (например, в результате утраты права на применение льготы, поступления уточненных сведений от органов, осуществляющих государственную регистрацию транспортных средств, и т.п.).

Земельный налог.

Рост налога может обуславливаться следующими причинами:

1) изменение налоговых ставок и (или) отмена льгот, полномочия по установлению которых относятся к компетенции представительных органов муниципальных образований. С информацией о налоговых ставках и льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России (https://www.nalog.ru/rn38/service/tax/);

2) применением в качестве налоговой базы новой кадастровой стоимости земельных участков, определенной в результате тура государственной кадастровой оценки земель, проведенного в 2022 году и вступившего в силу для целей налогообложения в полном объеме с 01.01.2024 (пункт 18 статьи 2 Федерального закона от 26.03.2022 № 67-ФЗ);

3) изменением кадастровой стоимости земельного участка в течение 2024 года, например, вследствие изменения характеристик земельного участка (вида разрешенного использования, категории земель, площади);

4) наличием иных оснований (например, в результате перерасчета налога, утраты права на применение льготы, поступления уточненных сведений от органов Росреестра и т.п.).

Налог на имущество физических лиц.

Рост налога может обуславливаться следующими причинами:

1) применением в качестве налоговой базы новой кадастровой стоимости объектов недвижимости, определенной в результате тура государственной кадастровой оценки, проведенного в 2023 году и вступившего в силу для целей налогообложения с 01.01.2024 (часть 6 статьи 6 Федерального закона от 31.07.2020 № 269-ФЗ);

2) изменением налоговых ставок или отменой льгот, полномочия по установлению которых относятся к компетенции представительных органов муниципальных образований (городов федерального значения). С информацией о налоговых ставках и льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России (https://www.nalog.ru/rn38/service/tax/).

Что такое налоговое уведомление и как его исполнить

Обязанность по ежегодному исчислению налогов в отношении транспортных средств и недвижимого имущества налогоплательщиков - физических лиц возложена на налоговые органы (пункт 2 статьи 52 Налогового кодекса Российской Федерации, далее – НК РФ).

В связи с этим налоговые органы не позднее 30 дней до наступления срока уплаты по налогам на имущество направляют налогоплательщикам налоговые уведомление для уплаты налогов.

Форма налогового уведомления утверждена приказом ФНС России от 27.09.2022 № ЕД-7-21/866@ и включает сумму налога, подлежащую уплате, сведения об объекте налогообложения, налоговой базе, сроке уплаты налога, а также сведения, необходимые для перечисления налога в качестве единого налогового платежа в бюджетную систему Российской Федерации (QR-код, штрих-код, УИН, банковские реквизиты платежа).

В случае если общая сумма налогов, исчисленных налоговым органом, составляет менее 300 рублей, налоговое уведомление не направляется, за исключением случая направления налогового уведомления в году, по истечении которого утрачивается возможность направления такого налогового уведомления.

Налоговое уведомление может быть направлено по почте заказным письмом или передано в электронной форме через личный кабинет налогоплательщика, личный кабинет на едином портале государственных и муниципальных услуг. В случае направления налогового уведомления по почте заказным письмом налоговое уведомление считается полученным по истечении шести дней с даты направления заказного письма.

Налогоплательщик (его законный или уполномоченный представитель) вправе получить налоговое уведомление на бумажном носителе под расписку в любом налоговом органе либо через многофункциональный центр предоставления государственных и муниципальных услуг (далее – МФЦ) на основании заявления о выдаче налогового уведомления. Налоговое уведомление передается налогоплательщику (его законному или уполномоченному представителю либо через МФЦ) в срок не позднее пяти дней со дня получения налоговым органом заявления о выдаче налогового уведомления (форма заявления утверждена приказом ФНС России от 20.10.2022 № ЕД-7-21/947@).

Налоговое уведомление за налоговый период 2024 года должно быть исполнено (налоги в нём оплачены) не позднее 1 декабря 2025 года, за исключением случаев переноса сроков уплаты налогов на имущество на основании постановлений Правительства Российской Федерации (см., например, постановления Правительства РФ от 04.09.2024 № 1222 «О мерах поддержки лицам, осуществляющим деятельность на отдельных территориях Курской области», от 07.12.2024 № 1735 «О мерах поддержки жителям отдельных территорий Курской области, не осуществляющим предпринимательскую деятельность»).

Информационное сообщение отдела работы с налогоплательщиками УФНС России по Иркутской области

Открыть бизнес онлайн стало удобнее с приложением «Моя подпись»

Комплексный сервис «Старт бизнеса онлайн» работает с прошлого года и позволяет в рамках одной услуги полностью дистанционно зарегистрировать бизнес, получить электронную подпись и открыть счет в банке.

Применение в нем мобильного приложения «Моя подпись» упрощает выпуск подписи для бизнеса и открытие счета в банке. То есть для получения подписи достаточно скачать приложение на мобильный телефон, пройти идентификацию через биометрию и подписать полученной подписью заявление для открытия счета в выбранном банке.

Приложение «Моя подпись» при наличии подтвержденной учетной записи в ЕБС позволяет получить сертификат усиленной квалифицированной электронной подписи для юридического лица или индивидуального предпринимателя в удостоверяющем центре ФНС России. Приложение сохраняет секретный ключ, с помощью которого вы можете подписывать документы и не требует опыта самостоятельной настройки специализированных программ на компьютере.

Личный кабинет физического лица

Налоговой службой за последние 10 лет созданы десятки интерактивных сервисов разной тематики для всех категорий налогоплательщиков. Самый популярный и постоянно совершенствующийся – «Личный кабинет налогоплательщика физических лиц» (ЛК ФЛ). С его помощью гражданин может получать информацию обо всех объектах налогообложения, начисленных и уплаченных налогах, распечатывать платежные документы или оплачивать налоги и задолженность онлайн, заполнять и направлять в инспекцию декларацию по форме 3-НДФЛ и подтверждающие документы в сканированном виде. Также налогоплательщик может контролировать состояние своих расчетов, направлять в инспекцию заявления и интернет-обращения по вопросам налогообложения.

Для регистрации в «Личном кабинете» нужно посетить любой налоговый орган (имея при себе паспорт) и получить регистрационную карту, в которой будет указан пароль для входа в сервис. Обычно эта процедура занимает 10-15 минут. Выданный в налоговой инспекции пароль можно сменить на личный. Для того, чтобы при утрате пароля не обращаться в инспекцию снова, необходимо сделать отметку о повторном получении пароля на адрес электронной почты.

Предлагаем и Вам подключиться к ЛК ФЛ.

Важно правильно заполнять реквизиты в платежных документах на уплату ЕНП

Межрайонная ИФНС России № 24 по Иркутской области обращает внимание налогоплательщиков на правила заполнения реквизитов распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации.

Неверно оформленные платежные документы Управление Федерального казначейства по Тульской области относит в разряд невыясненных поступлений, что приводит к невозможности отражения таких платежей в информационных ресурсах налоговых органов и образованию задолженности, а также применению штрафных санкций.

Самой распространенной ошибкой является неверное указание реквизита «Номер счета получателя». Плательщики часто ошибаются в количестве нулей в его номере.

Обращаем внимание! Номер счета получателя должен содержать 20 цифр и заканчиваться на два нуля.

Реквизиты для заполнения платежных документов:

Наименование банка получателя средств: Отделение Тула Банка России//УФК по Тульской области г. Тула;

БИК банка получателя средств (БИК ТОФК): 017003983;

Номер счета банка получателя средств: 40102810445370000059;

Получатель: Казначейство России (ФНС России);

ИНН 7727406020

КПП 770801001

Номер счета получателя средств: 03100643000000018500.

Признание гражданина банкротом во внесудебной форме

Гражданин, в том числе индивидуальный предприниматель, который не имеет возможности уплатить обязательные платежи и (или) удовлетворить требования кредиторов по денежным обязательствам, может быть признан банкротом. Инициировать процедуру может сам должник в судебном порядке или посредством внесудебного банкротства.

Быстрой и бесплатной процедурой признания банкротом является внесудебное банкротство. Инициировать процедуру можно, если общий размер долгов составляет не менее 25 тыс. рублей и не более 1 млн рублей.

Должник самостоятельно обращается с заявлением в Многофункциональный центр предоставления государственных и муниципальных услуг (МФЦ) по месту его жительства или месту пребывания при выполнении одного из следующих условий:

- исполнительное производство окончено в связи с отсутствием имущества и нет новых исполнительных производств;

- исполнительный документ выдан более одного года назад и не исполнен/исполнен частично, и основной доход составляет пенсия или пособие на ребенка, и отсутствует имущество;

- исполнительный документ выдан более семи лет назад и не исполнен/ исполнен частично.

В общий размер задолженности возможно включить следующие долги (при наличии): по займам и кредитам; по договору поручительства; по налогам, сборам и другим обязательным платежам в бюджет; по алиментам.

Обращаем внимание, что информацию о долгах по налогам и сборам можно получить, обратившись в любой налоговый орган или МФЦ, или дистанционно в «Личном кабинете налогоплательщика» на сайте налоговой службы www.nalog.gov.ru; по штрафам – на портале Государственных услуг www.gosuslugi.ru; по исполнительным производствам – на сайте Федеральной службы судебных приставов www.fssp.gov.ru.

Рассмотрение заявления о признании гражданина банкротом во внесудебном порядке в МФЦ осуществляется без взимания платы. МФЦ проверяет соответствие заявителя установленным критериям и, в случае подтверждения такого соответствия, в течение 3 рабочих дней включает в Единый федеральный реестр сведений о банкротстве (ЕФРСБ) сведения о возбуждении процедуры внесудебного банкротства. На официальном сайте ЕФРСБ www.fedresurs.ru можно отслеживать информацию о процедуре.

После возбуждения процедуры и до ее завершения приостанавливается исполнение по требованиям кредиторов; прекращается начисление неустоек и иных финансовых санкций, а также процентов по всем обязательствам гражданина; исполнительные документы не могут направляться в банк или иную кредитную организацию; приостанавливается исполнение исполнительных документов по имущественным взысканиям с гражданина.

По истечении шести месяцев со дня включения сведений о возбуждении процедуры гражданина в ЕФРСБ, в случае если не произошло существенного изменения имущественного положения гражданина, позволяющего полностью (или частично) исполнить свои обязательства перед кредиторами, процедура завершается. Он освобождается от дальнейшего исполнения требований кредиторов, а задолженность признается безнадежной.

Если в течение срока процедуры внесудебного банкротства в отношении физического лица будет введена судебная процедура банкротства, то первая прекращается путем внесения МФЦ сведений об этом в ЕФРСБ.

При внесудебном банкротстве не будут списаны долги, не указанные в заявлении о внесудебном банкротстве; долги, возникшие в период процедуры; по возмещению вреда, причиненного жизни или здоровью, морального вреда; по выплате заработной платы и выходного пособия по уплате алиментов (но они учитываются в общей сумме долга для подачи заявления); иные требования, неразрывно связанные с личностью кредитора.

Признание арбитражным судом гражданина банкротом, а также завершение процедуры внесудебного банкротства влечет для него определенные последствия. В течение пяти лет физическое лицо не может взять кредит/заем без указания на факт своего банкротства, а также повторно заявить о возбуждении дела о признании его банкротом.

Гражданин не вправе занимать должности в органах управления юридического лица или иным образом участвовать в его управлении в течение следующих периодов: 10 лет - в отношении кредитной организации; 5 лет - в отношении страховой организации, НПФ, управляющей компании инвестиционного фонда, паевого инвестиционного фонда и НПФ или микрофинансовой компании; 3 года - в отношении иных организаций.

Несовершеннолетние собственники имущества также получают налоговые уведомления

Налоговым кодексом Российской Федерации определено, что плательщиками имущественных налогов признаются физические лица, обладающие объектами недвижимости на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения, независимо от их возраста (ст. 338, 400 НК РФ).

При этом несовершеннолетние лица - владельцы налогооблагаемой недвижимости могут участвовать в налоговых отношениях через законного или уполномоченного представителя (родителя, опекуна и т.п.). Так, за несовершеннолетних, не достигших 14 лет, сделки могут совершать от их имени родители, усыновители или опекуны. Несовершеннолетние в возрасте от 14 до 18 лет совершают сделки с письменного согласия своих родителей, усыновителей или попечителей, за исключением тех сделок, которые они вправе совершать самостоятельно.

Таким образом, физические лица, признаваемые плательщиками земельного налога, налога на имущество, вне зависимости от возраста обязаны уплачивать имущественные налоги в отношении принадлежащих им объектов недвижимости самостоятельно либо через законного или уполномоченного представителя.

Уплата осуществляется налогоплательщиком на основании направленного ему налогового уведомления. Уплатить налоги за ребенка можно через сервис «Личный кабинет налогоплательщика физического лица» на сайте ФНС России www.nalog.gov.ru. Для этого необходимо во вкладке «Семейный доступ» раздела «Профиль» связать Личные кабинеты ребенка и родителя.

Новая услуга для налогоплательщиков на портале Госуслуг

Налоговая служба не только постоянно расширяет перечень услуг в электронном виде, но и совершенствует способы их предоставления. Теперь налогоплательщик может получать уведомления для уплаты налогов на имущество и НДФЛ и требования об уплате задолженности по налогам не только в «Личном кабинете налогоплательщика для физических лиц» на сайте ФНС России, но и на Едином портале госуслуг (ЕПГУ).

Для этого зарегистрированный пользователь «Личного кабинета» на ЕПГУ должен сначала там же на портале направить «Уведомление о необходимости получения документов от налоговых органов в электронной форме через ЕПГУ». После этого, получив уведомление или требование, он сможет также уплачивать начисления в режиме онлайн. Таким образом, не только расширены точки доступа к услугам налоговой службы, но и гражданам предоставляется возможность одновременного решения вопросов уплаты налогов при посещении портала Госуслуг по другим основаниям.

При этом нужно учитывать, что направленные налогоплательщику через ЕПГУ налоговые уведомления и требования не будут дублировать заказными письмами по почте, кроме случаев, когда налогоплательщик уведомил налоговый орган о необходимости получения документов на бумажном носителе. Воспользоваться возможностью получения налоговых документов через ЕПГУ можно вне зависимости от наличия доступа к «Личному кабинету налогоплательщика для физических лиц» на сайте ФНС России. Для прекращения получения документов от налоговых органов через ЕПГУ необходимо направить через портал госуслуг соответствующее уведомление в налоговый орган.

Налогоплательщики могут получать консультации по ЕНС в электронном виде, не посещая инспекцию

Налогоплательщики часто интересуются обязанностью предоставления в налоговую инспекцию уведомления об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов: почему оно необходимо, и как его можно подать. Консультации по всем вопросам использования единого налогового счета предоставляются налогоплательщикам как лично, так и в электронном виде. Так, например, с подробными разъяснениями можно ознакомиться в режиме онлайн на странице «Все о ЕНС» сайта ФНС России. Задать вопрос и получить подробные разъяснения - в «Личном кабинете налогоплательщика» на сайте (индивидуального предпринимателя, юридического или физического лица), а также воспользовавшись сервисом «Обратиться в ФНС России».

С 2024 года по налогам и взносам, по которым дата уплаты наступает раньше, чем дата сдачи отчетности – декларации или расчета, налогоплательщик обязан подать в инспекцию налоговое уведомление. Направить его нужно по месту учета организации или жительства индивидуального предпринимателя не позднее 25-го числа месяца, в котором следует уплатить налог, сбор или страховой взнос. Исключение по срокам только по НДФЛ: перечислять налог и подавать уведомления об исчисленных суммах необходимо два раза в месяц: за период с 1-го по 22-е число - уведомление не позднее 25-го числа, перечисление - не позднее 28-го числа текущего месяца; за период с 23-го по последнее число месяца - уведомление не позднее 3-го числа следующего месяца, перечисление – не позднее 5-го числа того же месяца.

Уведомление представляют по НДФЛ и страховым взносам, авансовым платежам по налогу на имущество, транспортному и земельному налогам, по ЕСХН и налогу по УСН. По НДС и налогу на прибыль уведомления не сдают. Налогоплательщик информирует об исчисленных суммах, чтобы налоговая инспекция отразила их в его совокупной обязанности на едином налоговом счете (ЕНС).

Уведомление можно направить в электронной форме по телекоммуникационным каналам связи (ТКС), при этом потребуется усиленная квалифицированная электронная подпись (УКЭП). Либо это можно сделать через «Личный кабинет налогоплательщика». Индивидуальные предприниматели могут подать его в виде документа, подписанного усиленной неквалифицированной электронной подписью. Форма, порядок заполнения и электронный формат уведомления утверждены Приказом ФНС России от 02.11.2022 №ЕД-7-8/1047@.

Распоряжение положительным сальдо ЕНС

В связи с введением института единого налогового счета (ЕНС) все налогоплательщики перешли на уплату единого налогового платежа. Под единым налоговым платежом (ЕНП) понимается сумма денежных средств, перечисленных налогоплательщиком в бюджетную систему Российской Федерации, учитываемых на его ЕНС, а также взысканных с такого лица. Сальдо ЕНС - это разница между единым налоговым платежом и денежным выражением совокупной обязанности.

Соответственно, сальдо ЕНС является положительным, когда сумма перечисленных в качестве ЕНП денежных средств больше совокупной обязанности. Налогоплательщики вправе распорядиться суммой денежных средств, формирующих положительное сальдо ЕНС, путем зачета или возврата. Для этого следует представить в налоговый орган по месту учета налогоплательщика соответствующее заявление. Форма и формат заявления о зачете (возврате) утверждены Приказом ФНС от 30 ноября 2022 года № ЕД-7-8/1133@.

При этом заявление на зачет подается только в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или через «Личный кабинет налогоплательщика». Зачет суммы денежных средств осуществляется налоговым органом не позднее дня, следующего за днем поступления в налоговый орган заявления о распоряжении путем зачета (ст.78 НК РФ).

Заявление на возврат положительного сальдо ЕНС может быть представлено на бумажном носителе, в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или через «Личный кабинет налогоплательщика», а также в составе налоговой декларации по форме 3-НДФЛ (ст.79 НК РФ). Обращаем внимание, что представление такого заявления в составе декларации 3-НДФЛ значительно сокращает время получения денежных средств на расчетные счета при получении имущественных (при покупке жилья) и социальных вычетов.

Поручение о возврате суммы денежных средств, формирующих положительное сальдо ЕНС, налоговый орган направляет в казначейство не позднее следующего дня после получения заявления о распоряжении путем возврата, но не ранее принятия решений о возмещении (полностью или частично) или решения о представлении налогового вычета; не ранее дня вступления в силу решения налогового органа по результатам камеральной налоговой проверки представленной декларации.

В случае если уплата ЕНП осуществлена за другое лицо, вернуть уплаченные средства, которые отразились на его ЕНС, невозможно (п.1 ст.45 НК РФ).

Регулярные платежи за пользование недрами не входят в состав ЕНП

В соответствии с Бюджетным кодексом Российской Федерации регулярные платежи за пользование недрами относятся к неналоговым доходам, следовательно, входят в систему обязательных неналоговых платежей, уплачиваемых при пользовании недрами.

Согласно Налоговому кодексу Российской Федерации такие платежи не входят в состав Единого налогового платежа и должны уплачиваться на конкретный код бюджетной классификации (КБК) 18211202030011000120 с ОКТМО по месту нахождения участка недр.

В соответствии с Законом Российской Федерации от 21.02.1992 № 2395-1 «О недрах» регулярные платежи за пользование недрами взимаются в денежной форме и зачисляются в федеральные, региональные и местные бюджеты.

В случае уплаты регулярных платежей путем перечисления на КБК ЕНП денежные средства не могут быть зачтены/уточнены в счет уплаты начисленного платежа, что может привести к образованию задолженности. В этом случае налоговый орган вправе принять соответствующие меры взыскания.

Соблюдение простых правил при оформлении документов для уплаты платежей, не входящих в ЕНП, поможет избежать образования задолженности.

Отчетность при использовании ЕНС – декларации и уведомления о рассчитанных авансовых платежах

С 2023 года налогоплательщики, используя Единый налоговый счет (ЕНС), перечисляют все налоговые платежи в Казначейство России (ФНС России). В связи с введением ЕНС, установлен и единый срок предоставления отчетности в налоговый орган по месту постановки налогоплательщика на учет и нахождения имущества.

Не позднее 25-го числа месяца, в котором наступает срок отчетности, нужно сдать декларации, а при уплате авансовых платежей - подать уведомление: оно может быть одно обо всех исчисленных суммах (включая все обособленные подразделения). Уведомление содержит всего 5 реквизитов (КПП, КБК, ОКТМО, отчетный период и сумму). В «Личном кабинете налогоплательщика» процесс формирования уведомления автоматизирован (из перечня необходимо лишь выбрать обязательства, по которым вносится аванс, сумму и указать отчетный период). Данный документ надо подписать КЭП и отправить в инспекцию.

Федеральным законом от 27.11.2023 N 539-ФЗ установлены особые сроки представления уведомления и уплаты НДФЛ налоговыми агентами. Организации и индивидуальные предприниматели, исполняющие обязанности налогового агента по НДФЛ, в уведомлении об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов, представляемом в срок, не позднее 25 числа, указывают в отношении сумм налога на доходы физических лиц информацию об исчисленных и удержанных ими суммах указанного налога за период с 1-го по 22-е число текущего месяца. В отношении сумм налогов на доходы физических лиц, исчисленных и удержанных налоговыми агентами за период с 23-го числа по последнее число текущего месяца, указанные организации и ИП представляют уведомление об исчисленных суммах не позднее 3-го числа следующего месяца, в отношении сумм НДФЛ, исчисленных и удержанных за период с 23 декабря по 31 декабря, - не позднее последнего рабочего дня календарного года.

Как правильно уплатить пени, начисленные на отрицательное сальдо единого налогового счета

Неуплата платежей (налогов, сборов, страховых взносов, авансовых платежей по налогам) в срок или уплата в меньшем размере может привести к образованию отрицательного сальдо единого налогового счета (ЕНС). В этом случае начисляются пени.

Важно, что пени начисляются в отношении общей суммы недоимки по налогам (сборам, страховым взносам) за каждый календарный день просрочки исполнения обязанности по уплате налогов начиная со дня возникновения недоимки по день (включительно) исполнения совокупной обязанности по уплате налогов (п. 3 ст. 75 НК РФ).

При оплате суммы отрицательного сальдо ЕНС, актуального на дату уплаты, следует учитывать, что текущее сальдо не содержит сумму пеней, которые будут начислены на задолженность по налогам за день, в котором производится оплата. Таким образом, для погашения отрицательного сальдо ЕНС в полном объеме следует либо доплатить оставшуюся сумму пеней, начисленных за день уплаты, либо увеличить сумму платежа на сумму причитающихся пеней за день, в котором произведена оплата задолженности.

Для расчета пени необходимо знать размер недоимки, количество дней просрочки и ключевую ставку Банка России, действовавшую в период просрочки (п. п. 3, 4 ст. 75 НК РФ). Пеня за каждый календарный день определяется в процентах от суммы задолженности:

- для физических лиц, включая индивидуальных предпринимателей, - 1/300 ключевой ставки ЦБ РФ;

- для организаций в отношении суммы отрицательного сальдо ЕНС, сформированного в связи с неисполненной обязанностью по уплате налогов, непрерывно существующей до 30 календарных дней (включительно), -1/300, а с 31 календарного дня – 1/150 ключевой ставки ЦБ РФ.

Если ключевая ставка Банка России в периоде просрочки изменялась, пени рассчитываются отдельно за дни, в которых действовала та или иная ставка.

Представив согласие на информирование, налогоплательщики могут ежеквартально получать сведения о возникшей задолженности

С 1 апреля 2021 года налоговые органы имеют возможность ежеквартально информировать налогоплательщиков о наличии у них налоговой задолженности с помощью смс-сообщений, по электронной почте или иными способами. Но для этого налоговый орган должен получить от налогоплательщика письменное согласие на информирование по форме (КНД 1160068), утвержденной приказом ФНС России от 30.11.2022 №ЕД-7-8/1135@.

В согласии необходимо указать наименование и ИНН организации или фамилию, имя и отчество физического лица, его паспортные данные, дату и место рождения, адрес электронной почты и номер телефона, на которые будут приходить сообщения. Можно выбрать один или оба способа информирования.

Согласие можно представить в налоговый орган на бумажном носителе лично или через представителя, направить по почте заказным письмом или в электронной форме - по телекоммуникационным каналам связи. Физическим лицам удобнее всего воспользоваться «Личным кабинетом налогоплательщика»: в разделе «Профиль» заполнить согласие, подтвердить его личной электронной подписью и направить в выбранный налоговый орган. Электронную подпись налогоплательщики - физические лица получают прямо в «Личном кабинете». Указываемые в согласии персональные данные подлежат защите в соответствии с Федеральным законом от 27.07.2006 №152-ФЗ «О персональных данных».

Правила уплаты государственной пошлины

Согласно ст. 58 НК РФ единым налоговым платежом (ЕНП) может быть уплачена только государственная пошлина, в отношении которой арбитражным судом выдан исполнительный документ (КБК - 18210801000011060110). Уплата иной пошлины, администрируемой налоговыми органами, должна осуществляться на конкретный КБК с ОКТМО по месту нахождения суда.

Таким образом, в случае уплаты госпошлины на КБК единого налогового платежа, денежные средства не могут быть зачтены в счет уплаты конкретной госпошлины. Налогоплательщику необходимо подать заявление на возврат и при условии положительного сальдо ЕНС в достаточном размере вновь оплатить госпошлину на установленный КБК.

Во избежание образования задолженности при оформлении документов для уплаты платежей, не входящих в ЕНП, следует строго соблюдать правила указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджет.

Как решить вопрос по налогам без личного обращения в налоговую инспекцию

На сайте ФНС России размещено более 70 онлайн-сервисов (https://www.nalog.gov.ru/rn38/about_fts/el_usl/), позволяющих решить большинство вопросов по налогам дистанционно. Так, с помощью личных кабинетов (https://lkfl2.nalog.ru/lkfl/) можно заполнить и отправить налоговую декларацию, оплатить налоги, обратиться в инспекцию и получить ответ. Ресурсы помогают отследить статус камеральной проверки документа, узнать объекты своего имущества и отправить заявление в случае наличия льготы. Возможности личных кабинетов также позволяют зарегистрировать свой бизнес, поставить на учет кассу и многое другое.

Самые популярные услуги ФНС России также доступны налогоплательщикам в офисах «Мои документы» (https://mfc38.ru). Подразделения МФЦ Иркутской области оказывают уже 17 налоговых услуг. Здесь можно решить вопросы постановки на учет в налоговом органе и выдачи (в том числе повторно) физическому лицу свидетельства об ИНН, государственной регистрации юридических и физических лиц в качестве индивидуальных предпринимателей, предоставления сведений из реестра дисквалифицированных лиц, ЕГРН, ЕГРЮЛ, ЕГРИП, получить справку об исполнении обязанности по уплате налогов и платежный документ для уплаты имущественных налогов, сдать декларацию по форме 3-НДФЛ, а также заявление на информирование о долге.

Вместе с тем, налогоплательщики могут обратиться и в инспекцию лично, предварительно записавшись на прием в удобное время с помощью специального онлайн-сервиса (https://order.nalog.ru/).

График работы территориальных налоговых органов региона:

- понедельник - четверг: с 9.00 до 18.00;

- пятница: с 9.00 до 16.45;

- суббота, воскресенье – выходные.

В периоды информационных кампаний для удобства граждан режим работы инспекций продлевается по вторникам и четвергам до 20.00.

При оплате налогов за иное лицо в платежном поручении указывается ИНН плательщика, чья обязанность по уплате исполняется

Перечислить денежные средства в счет исполнения обязанности по уплате налога за налогоплательщика может иное лицо (ст. 45 НК РФ). При этом Правилами указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджет, утвержденными Приказом Минфина России от 12.11.2013 № 107н, установлено, что в реквизите ИНН платежного документа указывается значение ИНН плательщика, чья обязанность по уплате налогов, сборов, страховых взносов и иных платежей исполняется.

Данное правило действует при перечислении платежей, администрируемых налоговыми органами, в том числе при уплате единого налогового платежа, налога на профессиональную деятельность, сбора за пользованиями объектами животного мира и водных биологических ресурсов, установленных штрафов, налога на доходы физических лиц с выплат иностранным гражданам на основании патента.

Оформить платежный документ можно с помощью онлайн-сервиса ФНС России «Уплата налогов и пошлин». Он дает возможность быстро и правильно подготовить документы для уплаты налога за третье лицо и произвести ее. На странице сервиса сначала необходимо ввести информацию о лице, осуществляющем платеж: заполнить ФИО и ИНН. Если есть сформированный налоговым органом платежный документ с указанным в нем индексом, можно ввести этот индекс и сразу перейти к оплате. Если же такого документа нет, то необходимо заполнить соответствующие данные о лице, обязанность по уплате налогов которого исполняется. Сервис максимально автоматизирован и содержит информационные подсказки, позволяющие корректно заполнить платежку и своевременно уплатить налоги.

Взыскание задолженности с физических лиц.

В связи с изменением НК РФ и введением института единого налогового счета изменился порядок взыскания задолженности налогоплательщиков, в том числе и с физических лиц. В 2023 году согласно ст.69 НК РФ на отрицательное сальдо ЕНС по всем категориям налогоплательщиков (физическим и юридическим лицам, индивидуальным предпринимателям) налоговая служба выставляет требования на уплату задолженности.

При неисполнении налогоплательщиком в установленный срок обязанности по уплате налогов (сборов, страховых взносов, пеней, штрафов) налоговый орган формирует решение о взыскании задолженности. Физическому лицу копия решения о взыскании направляется в течение шести дней со дня принятия такого решения через «Личный кабинет налогоплательщика», при его отсутствии - по почте заказным письмом.

Решение о взыскании принимается на сумму актуального отрицательного сальдо на дату формирования такого решения (п. 3 ст.46 НК РФ). Следует иметь в виду, что сумма задолженности для взыскания за счет денежных средств налогоплательщика может отличаться от суммы задолженности, указанной в требовании. Это связано с тем, что за период от даты формирования требования на уплату задолженности и до даты формирования решения о взыскании могут быть отражены операции начисления, уменьшения, уплаты налога, пеней, штрафов.

Поручения банку, в котором открыты счета налогоплательщика – физического лица, на списание и перечисление суммы задолженности в бюджетную систему Российской Федерации будут направлены после получения налоговым органом судебного приказа (п. 3 ст.48 НК РФ).

Важно правильно заполнять реквизиты в платежных документах на уплату ЕНП

Межрайонная ИФНС России № 24 по Иркутской области обращает внимание налогоплательщиков на правила заполнения реквизитов распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации.

Неверно оформленные платежные документы Управление Федерального казначейства по Тульской области относит в разряд невыясненных поступлений, что приводит к невозможности отражения таких платежей в информационных ресурсах налоговых органов и образованию задолженности, а также применению штрафных санкций.

Самой распространенной ошибкой является неверное указание реквизита «Номер счета получателя». Плательщики часто ошибаются в количестве нулей в его номере.

Обращаем внимание! Номер счета получателя должен содержать 20 цифр и заканчиваться на два нуля.

Реквизиты для заполнения платежных документов:

Наименование банка получателя средств: Отделение Тула Банка России//УФК по Тульской области г. Тула;

БИК банка получателя средств (БИК ТОФК): 017003983;

Номер счета банка получателя средств: 40102810445370000059;

Получатель: Казначейство России (ФНС России);

ИНН 7727406020

КПП 770801001

Номер счета получателя средств: 03100643000000018500.

Особенности рассмотрения жалобы в упрощенном порядке

С 1 января 2025 года налогоплательщики могут подавать жалобы в налоговые органы в упрощенном порядке, что позволяет сократить срок их рассмотрения. Федеральным законом от 31.07.2023 № 389-ФЗ глава 20 Налогового кодекса Российской Федерации (НК РФ) дополнена статьей 140.1, устанавливающей особенности рассмотрения такой жалобы.

Она подается и рассматривается непосредственно территориальным налоговым органом, акт (действие, бездействие) которого, по мнению налогоплательщика, нарушает его права. Срок рассмотрения – не более семи рабочих дней со следующего дня после ее поступления в налоговый орган. При этом таким способом не могут быть обжалованы решения, принятые в порядке, предусмотренном статьями 101 и 101.4 НК РФ.

Такая жалоба может быть направлена только через интерактивный сервис «Личный кабинет налогоплательщика для физических лиц», «Личный кабинет налогоплательщика индивидуального предпринимателя» или по телекоммуникационным каналам связи по формату, утвержденному приказом ФНС России от 02.09.2024 № ЕД-7-9/693@. Если указанные критерии не соблюдены, она будет рассмотрена в обычном порядке.

При подаче жалобы нужно указать на необходимость ее рассмотрения в порядке, установленном статьей 140.1 НК РФ. Результатом рассмотрения может быть только ее удовлетворение. В ином случае она перенаправляется территориальным налоговым органом в вышестоящий для рассмотрения по общим правилам (глава 19 и 20 НК РФ). Необходимо отметить, что обращение с жалобой для рассмотрения ее в упрощенном порядке не является соблюдением досудебного порядка, необходимого для обращения в суд.

Признание гражданина банкротом в судебном порядке

Гражданин, в том числе индивидуальный предприниматель, который не имеет возможности уплатить обязательные платежи и (или) удовлетворить требования кредиторов по денежным обязательствам, может быть признан несостоятельным (банкротом). Инициировать процедуру банкротства может сам должник в судебном порядке или посредством внесудебного банкротства.

Рассмотрим судебное банкротство гражданина. Процедура банкротства регулируются Федеральным законом от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)». Инициировать процедуру в судебном порядке возможно тогда, когда требования к должнику-гражданину составляют в совокупности не менее 500 тыс. рублей, и они не исполнены в течение трёх месяцев с даты, когда должны были быть исполнены.

Для этого сам гражданин, конкурсный кредитор и/или уполномоченный орган (например, ФНС России) может обратиться с заявлением в арбитражный суд по месту жительства должника лично в канцелярию суда, по почте либо в электронной форме с использованием сети интернет.

Заявление подаётся не позднее 30 рабочих дней со дня, когда должник узнал или должен был узнать об обстоятельствах невозможности исполнения своих денежных обязательств, удовлетворения требований одного или нескольких кредиторов или обязанности по уплате обязательных платежей в полном объёме перед другими кредиторами.

В связи с введением процедуры банкротства должнику необходимо нести расходы: уплатить госпошлину в размере 300 рублей; внести денежные средства на выплату вознаграждения финансовому управляющему и лицам, обеспечивающим исполнение возложенных на него обязанностей; расходы, связанные с публикацией сведений о банкротстве в Едином федерально реестре сведений о банкротстве, и др.

Суд рассматривает заявление не ранее 15 дней и не позднее трёх месяцев с даты его принятия. В результате выносится определение о признании заявления обоснованным и введении реструктуризации долгов гражданина (при наличии плана реструктуризации), либо реализации его имущества. Также есть возможность заключить мировое соглашение, которое утверждается судом и является основанием для прекращения производства по делу о банкротстве.

С даты введения реструктуризации долгов по обязательствам должника вводится мораторий на удовлетворение требований; прекращается начисление неустоек (пеней, штрафов), иных финансовых санкций и процентов, кроме текущих платежей; снимаются ранее наложенные аресты и иные ограничения на распоряжение имуществом.

Процедура реализации имущества вводится судом на срок не более шести месяцев и в ряде случаев может быть продлена на такой же срок. Все имущество, имеющееся на дату вынесения судом определения и приобретенное после, составляет конкурсную массу. Из конкурсной массы исключается жилое помещение (его часть), являющееся единственным пригодным для проживания, за исключением помещения, являющегося предметом ипотеки, на которое может быть обращено взыскание. Требования, не удовлетворённые по причине недостаточности имущества, считаются погашенными, и должник, как правило, освобождается от дальнейшего их исполнения.

Необходимо отметить, что физическое лицо, признанное банкротом, не освобождается от дальнейшего исполнения, в частности, требований по текущим платежам, о возмещении вреда жизни или здоровью, морального вреда, взыскании алиментов, а также в случае привлечения гражданина к субсидиарной ответственности, возмещении убытков, вреда, причиненного умышленно или по грубой неосторожности.

Суд также вправе вынести определение о временном ограничении права на выезд из Российской Федерации до даты вынесения определения о завершении или прекращении производства по делу о банкротстве.

Обращаем внимание, что за фиктивное или преднамеренное банкротство, а также неправомерные действия при банкротстве предусмотрена административная ответственность. За фиктивное банкротство, повлекшее крупный ущерб, установлена уголовная ответственность.

Признание арбитражным судом гражданина банкротом, а также завершение процедуры внесудебного банкротства влечет для него определенные последствия. В течение пяти лет гражданин не может взять кредит/заем без указания на факт своего банкротства, а также повторно заявить о возбуждении дела о признании его банкротом. Не вправе занимать должности в органах управления юридического лица или иным образом участвовать в его управлении в течение следующих периодов: 10 лет - в отношении кредитной организации; 5 лет - в отношении страховой организации, НПФ, управляющей компании инвестиционного фонда, паевого инвестиционного фонда и НПФ или микрофинансовой компании; 3 года - в отношении иных организаций.

Взыскание задолженности с физических лиц

В связи с изменением НК РФ и введением института единого налогового счета изменился порядок взыскания задолженности налогоплательщиков, в том числе и с физических лиц. В 2023 году согласно ст.69 НК РФ на отрицательное сальдо ЕНС по всем категориям налогоплательщиков (физическим и юридическим лицам, индивидуальным предпринимателям) налоговая служба выставляет требования на уплату задолженности.

При неисполнении налогоплательщиком в установленный срок обязанности по уплате налогов (сборов, страховых взносов, пеней, штрафов) налоговый орган формирует решение о взыскании задолженности. Физическому лицу копия решения о взыскании направляется в течение шести дней со дня принятия такого решения через «Личный кабинет налогоплательщика», при его отсутствии - по почте заказным письмом.

Решение о взыскании принимается на сумму актуального отрицательного сальдо на дату формирования такого решения (п. 3 ст.46 НК РФ). Следует иметь в виду, что сумма задолженности для взыскания за счет денежных средств налогоплательщика может отличаться от суммы задолженности, указанной в требовании. Это связано с тем, что за период от даты формирования требования на уплату задолженности и до даты формирования решения о взыскании могут быть отражены операции начисления, уменьшения, уплаты налога, пеней, штрафов.

Поручения банку, в котором открыты счета налогоплательщика – физического лица, на списание и перечисление суммы задолженности в бюджетную систему Российской Федерации будут направлены после получения налоговым органом судебного приказа (п. 3 ст.48 НК РФ).

Корректно оформленные документы по платежам гарантируют их своевременное отражение на ЕНС

Корректно оформленные документы по платежам в бюджетную систему - это своевременное их отражение на Едином налоговом счете (ЕНС) налогоплательщика. При этом платежи подразделяются на налоговые и неналоговые.

Налоговые доходы оплачиваются в составе Единого налогового платежа (ЕНП) по следующим реквизитам:

Наименование банка получателя средств: Отделение Тула Банка России//УФК по Тульской области г. Тула;

БИК банка получателя средств (БИК ТОФК): 017003983;

Номер счета банка получателя средств: 40102810445370000059;

Получатель: Казначейство России (ФНС России);

ИНН 7727406020;

КПП 770801001;

Номер счета получателя средств: 03100643000000018500;

Код бюджетной классификации (КБК) ЕНП (поле 104) 18201061201010000510;